2025-06-14 04:05:08

🙄Уявіть, що ви отримали у спадок 1 мільйон доларів...

Це не спадщина у стилі графів, чи князів, але й не дрібниця. Постає питання: як зберегти цей капітал надовго, а бажано ще й зробити його фундаментом для майбутнього покоління.

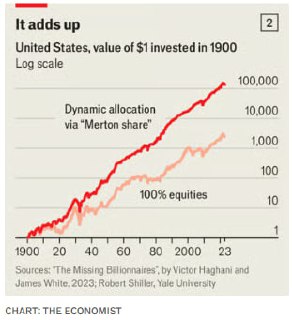

Метод, який допомагає не розтринькати спадок швидко умовно можна назвати «динамічні витрати» плюс розумне диверсифіковане інвестування. Саме його аналізують у матеріалі The Economist, спираючись на історію американських спадкоємців початку XX століття.

У чому суть👀

Навіть якщо ваш портфель зростає на 5% на рік, а ви щороку знімаєте фіксовані 5% від початкової суми, то в роки падіння ринку ви будете витрачати більше, ніж заробляє портфель. Через це вже за 20–30 років він може спорожніти. Це власне і сталося з більшістю родин мільйонерів минулої епохи, бо не враховували коливань ринку й не змінювали свою поведінку.

Альтернативний варіант — spending ratio, тобто коли щороку ви витрачаєте лише відсоток від поточної вартості портфеля, а не від стартової. Наприклад, ваш портфель коштує $1 млн, очікуваний середній дохід - 4.1% на рік. Тоді оптимально витрачати не більше 2.4% на рік, тобто $24 000. Наступного року портфель підріс - витрачаєте трохи більше. Впав, тоді витрачаєте менше.

Так ви збережете «тіло» капіталу для майбутнього зростання і зменшите ризик повного вичерпання ресурсів

Тому, найбільший ризик для спадку і взагалі капіталу - це не ринок, а неправильна стратегія.

Це не спадщина у стилі графів, чи князів, але й не дрібниця. Постає питання: як зберегти цей капітал надовго, а бажано ще й зробити його фундаментом для майбутнього покоління.

Метод, який допомагає не розтринькати спадок швидко умовно можна назвати «динамічні витрати» плюс розумне диверсифіковане інвестування. Саме його аналізують у матеріалі The Economist, спираючись на історію американських спадкоємців початку XX століття.

У чому суть👀

Навіть якщо ваш портфель зростає на 5% на рік, а ви щороку знімаєте фіксовані 5% від початкової суми, то в роки падіння ринку ви будете витрачати більше, ніж заробляє портфель. Через це вже за 20–30 років він може спорожніти. Це власне і сталося з більшістю родин мільйонерів минулої епохи, бо не враховували коливань ринку й не змінювали свою поведінку.

Альтернативний варіант — spending ratio, тобто коли щороку ви витрачаєте лише відсоток від поточної вартості портфеля, а не від стартової. Наприклад, ваш портфель коштує $1 млн, очікуваний середній дохід - 4.1% на рік. Тоді оптимально витрачати не більше 2.4% на рік, тобто $24 000. Наступного року портфель підріс - витрачаєте трохи більше. Впав, тоді витрачаєте менше.

Так ви збережете «тіло» капіталу для майбутнього зростання і зменшите ризик повного вичерпання ресурсів

Тому, найбільший ризик для спадку і взагалі капіталу - це не ринок, а неправильна стратегія.